- フリーランスエンジニアで独立するのに開業届って出す必要ある?

- 開業届の書き方・注意点を教えて!

- 開業届をまだ出していないんだけど…、どうなる?

開業届を出さないままフリーランスを続けていると、青色申告の税制優遇が受けられずに大きな損をしてしまいます。

私は本業のエンジニア業に加え、副業でブログ・Web開発・不動産など複収入を確立している個人事業主です。すでに開業届を出してから、確定申告も計8回ほど済ませているので、開業届を出した恩恵を十分に受けている状態です。

そこでこの記事では、開業届の必要性、メリット、書き方について解説します。

この記事を読めば、開業に必要な手続きは30分程度で済ませられ、やり直しによる手間を省くことができます。

【結論】独立するなら開業届の提出は必要

開業届は、提出しなくてもすぐに困るものではないため、後回しにしてしまう人は多い。ですが、フリーランスとして独立する人であれば、開業届の提出は必須と考えておきましょう。

では、開業届とは何で、いつどのように提出するのかを解説していきます。

フリーランスとして独立・起業を考えているのであれば、開業届以外にも必要な準備が多々あります。次の記事を参考に準備を進めてみてください。

エンジニアがフリーランス独立するには何を準備したら良い? フリーランスになる前に必要なスキルや手続きを具体的に教えて! このまま勢いで会社を辞めてしまって後悔しないかな… 十分な心構えや準備もなく、「フリーランスエ[…]

開業届とは?

開業届を端的に言うと、「個人事業主になるために必要な書類のこと」で、正式名称は「個人事業の開業・廃業等届出書」です。

「会社を辞めて、フリーランスになること」は、「個人事業主として事業を始めること」であるため、開業届を税務署へ提出する必要があるのです。

開業届を提出しなければ、できない手続きなどもあり、逆に損をしてしまうため、すぐに提出をしましょう。

»参考|国税庁 個人で事業を始めたとき

»参考|[手続名]個人事業の開業届出・廃業届出等手続 | 国税庁

個人事業主として稼ぐなら開業届の提出は税法上、必須。このサイトを見ている独立志向が高い人にとって、出さない理由はありません。

開業届を出す期限とタイミング

開業届の提出期限は、事業を開始してから1ヶ月以内です。

「まだちょっとした副業程度の稼ぎだし、開業届は出すべきかな…」と迷う人でも、副業をスケールさせて独立・起業を狙うのであれば、すぐ提出する方が良いでしょう。後述する税制優遇が受けられるからです。

既に事業を始めていて、諸事情で提出ができない人も問題はありません。税務署と相談した開業日で後から罰則もなく提出することができます。

開業届を出さないとどうなる?

開業届を出さなくても特に罰則がないため、すぐに問題にはなりません。「損をする」可能性が高まるだけです。

「損をする」とは、本記事で後述するメリットを享受できないことです。

また、「開業届を出してないから、確定申告はやらなくて良い?」は大きな間違いで、別の問題と考えましょう。年間所得が20万円を超えると、確定申告をしなければなりません。

開業届が未提出でも罰則がないのは、結局、この確定申告によって事業の事実を税務署が把握できるからで、確定申告をしないことはそもそも脱税になります。

「罰則がないから開業届は不要?」と悩む類のものではないぞ。個人事業主であれば、法律上定められているし、何よりも自分自身が困る。

開業届の提出までの流れ

まず、開業届を税務署へ提出するまでの流れを掴んでおきましょう。

- STEP1開業届の用紙を用意する

「個人事業の開業・廃業等届出書」の用紙の入手方法は、次の2種類があります。

・国税庁のHPからダウンロードする

・税務署で用紙をもらう»参考|開業届の用紙ダウンロード|国税庁

»参考|税務署の所在地などを知りたい方|国税庁 - STEP2開業届に記入する

次に、入手した開業届の用紙の必要事項を記入します。

国税庁のHPからダウンロードしたPDFへの記入の場合は、PCから直接入力できるので便利です。開業届の具体的な書き方については、後述します。

「自力記入は間違いそうで不安」という人は、税務署の窓口に相談しながら用紙記入するか、「開業freee 」という会計ソフトを使って半自動で書類を作成する方法で行ってください。

また、開業届の提出と同時に「青色申告承認申請書」も提出しましょう。開業と同時に「青色申告できる状態」になり、税制優遇が受けられます。こちらも、「開業届の書き方」に合わせて後述します

» 参考|無料で使える開業書類作成サービス「開業freee」

- STEP3開業届を提出する

開業届の提出先は、事業所がある場所の管轄の税務署です。自宅と事務所が兼用の方は、その自宅を管轄する税務署になります。

提出方法は次の3つがあります。

・税務署へ郵送する

・税務署の窓口で手渡しで提出する

・e-TAXで提出する税務署の窓口が開いているのは平日日中のため、時間確保ができない人は郵送が便利です。しかし、書類不備があった際に二度手間になるため、税務署窓口で直接提出した方が効率が良いでしょう。

シンジ 会社員では税務署に行く機会はあまりない。独立すれば税務・法人化...etc でお世話になる可能性大なので、社会見学を兼ねて税務署へ足を運ぶことをおすすめします。

【注意点】 自分用の控えをもう1枚用意して提出する

原本のコピーを用意すればOKで、税務署がそのコピーに受領印を押して返却してくれます。

控えがないと、「事業用の銀行口座の開設」「小規模企業共済の加入」...etcのタイミングで再度、税務署への取り寄せが必要になり、後で手間になります。

開業届を出すメリット

繰り返しになりますが、事業するのであれば、開業届の提出は必須です。メリット・デメリットを加味して提出有無を判断するものではありません。

基本的には出せばお得になるだけのものなので、すぐにでも本記事を参考に提出しましょう。

あえてデメリット一つ挙げるとすれば、開業届を出した時点で「個人事業を始めた」とみなされ、「失業保険を受け取れなくなる」ことです。

そもそも、事業収入と失業手当は両立しないので、それさえも本質的なデメリットとは呼べないでしょう。

開業届を出すメリットは次の3つです。

- 【メリット1】青色申告ができる

- 【メリット2】小規模企業共済へ加入ができる

- 【メリット3】社会的地位を証明できる

【メリット1】青色申告ができる

青色申告が選択可能になり税制優遇が受けられる点が、開業届を出す最大のメリットと言えます。

青色申告は、複式簿記という手間のかかる帳簿を求められますが、代わりに「65万円の控除」が受けられます。

その他、「赤字の繰越ができる」「家族への給料なども経費にできる」などの税制優遇もあるので、やるしか無い手段でしょう。

青色申告ができるようになるには、開業届の提出と合わせて、後述する「青色申告承認申請書」の提出が必要です。

新規開業の場合は、事業開始日から2か月以内に「青色申告承認申請書」を所轄の税務署に提出しなければならないので注意しましょう。

【メリット2】小規模企業共済へ加入ができる

開業届を出しておくと小規模企業共済への加入ができるようになります。

小規模企業共済は、フリーランスの退職金のような制度で、掛金が所得控除されます。長期的に納税をしていく人であれば、かなりお得な制度であるため、やっておいたほうがお得です。

【補足】小規模企業共済とは?

個人事業主が自分で自分のお金を積み立てて、事業をやめる時に受け取れる制度。銀行よりも金利が高く、掛金が税金の控除対象となる。

»参考|中小機構の公式サイト

【メリット3】社会的地位を証明できる

開業届は、個人事業主としての社会的地位の証明になります。

一般的に、会社員からフリーランスになると社会的信用は、会社員の頃よりは下がります。個人事業主として立場を証明できるものがないと更に信用が下がってしまいます。

開業届は「個人事業主として事業をし、納税していることの証明になる」ため、次のようなシーンで活きる場合があります。

- 事業融資の申し込み

- 屋号つきの銀行口座の開設

- 賃貸契約

- クレジットカード作成

上記のようなシチュエーションで、開業届の控えが必要なケースがあるので、提出時に控えをもらうことを忘れないように!

次の記事では、会社員からフリーランスになる際の「社会的信用が落ちるリスク」ついての解説と対策を詳細に解説しています。ご参考ください。

エンジニアがフリーランス独立するには何を準備したら良い? フリーランスになる前に必要なスキルや手続きを具体的に教えて! このまま勢いで会社を辞めてしまって後悔しないかな… 十分な心構えや準備もなく、「フリーランスエ[…]

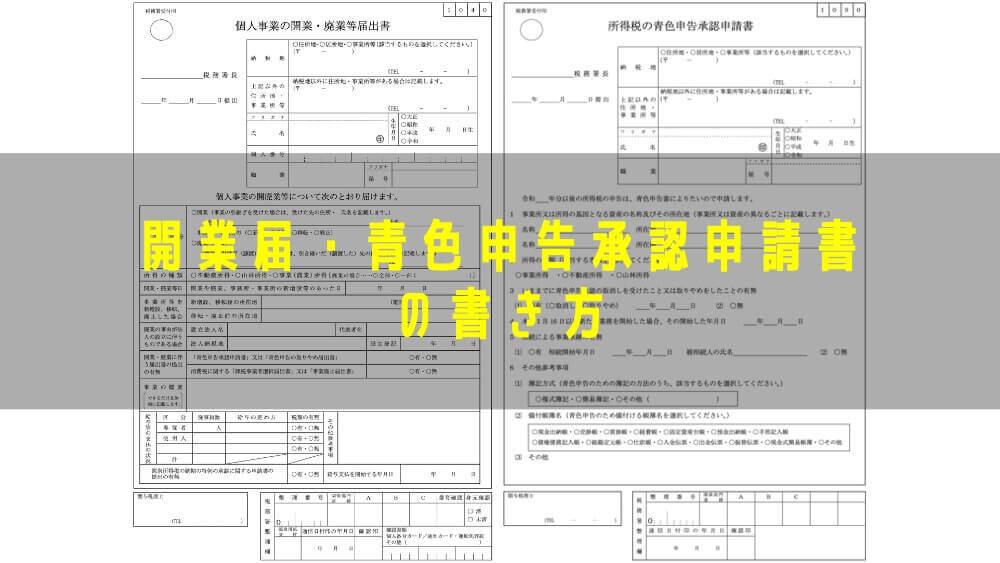

開業届・青色申告承認申請書の書き方

「個人事業の開業・廃業等届出書(開業届)」と合わせて、「青色申告承認申請書」も提出した方が二度手間にならずに楽です。まとめて記入してしまいましょう。

それぞれの書き方について解説します。

「従業員への給与」とか色々考えるの面倒くさそうだぞ…

後で必要になったときに対応もできるので、任意のところはすっ飛ばして必須項目だけでOKだよ。

それでも不安であれば、税務署の窓口に相談しながら用紙記入するか、「開業freee 」という会計ソフトを使って半自動で記入しましょう。

» 参考|無料で使える開業書類作成サービス「開業freee」 ![]()

開業届の書き方

開業届は廃業届も兼ねているため、開業の場合は必要な項目のみを書けばOKです。

開業届の用紙を用意

開業届は、次のサイトからダウンロードしてPDFファイルとしてPCで入力しても、所轄の税務署で用紙を直接受け取って手書き入力してもどちらでも構いません。

»参考|開業届の用紙ダウンロード|国税庁

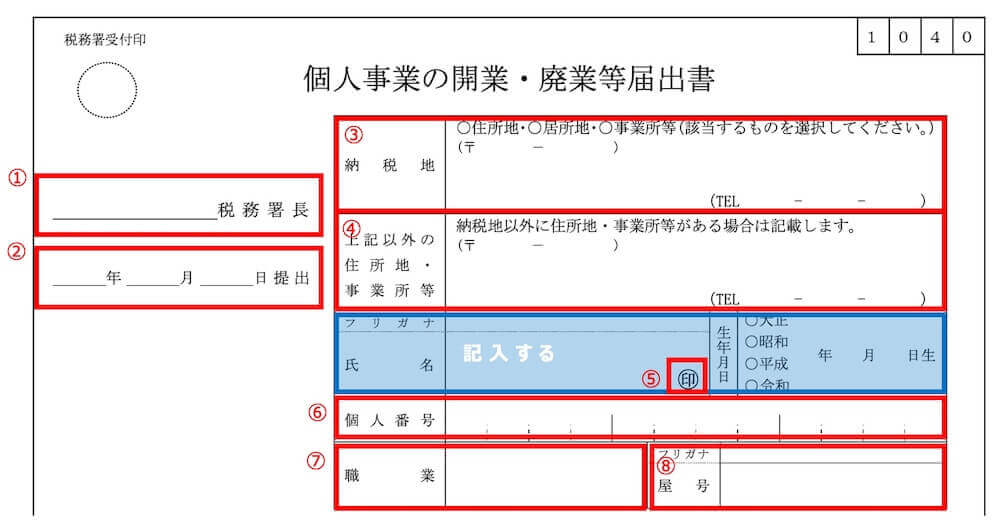

開業届の各項目の書き方

開業届の各項目の書き方がわからない方は、次を参考に書いてみてください。

① 所轄の税務署(必須)

開業届を提出する税務署を記載します。

「自分の住んでいる場所の税務署がわからない」という人は、国税庁のサイトで調べることができます。

» 参考|国税局・税務署を調べる|国税庁

②提出年月(必須)

開業届を提出する日付を記入します。

③納税地(必須)

「住所地」「居所地」「事業所等」から選択することができます。オフィスを借りている場合、住んでいる場所と税務署の所轄が異なる際には、提出先に注意して下さい。

基本的には、自宅住所を書けば良いでしょう。

④記以外の住所地・事業所等(任意)

自宅以外に拠点がある場合のみ、記入してください。

⑤印鑑(必須)

氏名の横に印鑑を忘れないようにしてください。認印・実印でOKです。シャチハタはNGなので注意してください。

⑥個人番号(必須)

12桁のマイナンバーを記入します。提出の際は、マイナンバーが確認できる公的書類も必要です。

⑦職業(必須)

自分の職業を記載します。

エンジニアであれば「システムエンジニア」と書いておけば良いでしょう。

くれぐれも「フリーランス」と書かないようにしましょう。「フリーランス」は働き方の総称であって、職業名ではないからです。

⑧屋号(任意)

屋号とは、法人の社名のようなものです。屋号名義で銀行口座を作りたい人は記入しておくと良いでしょう。

記入は任意であり、空欄でも構いません。

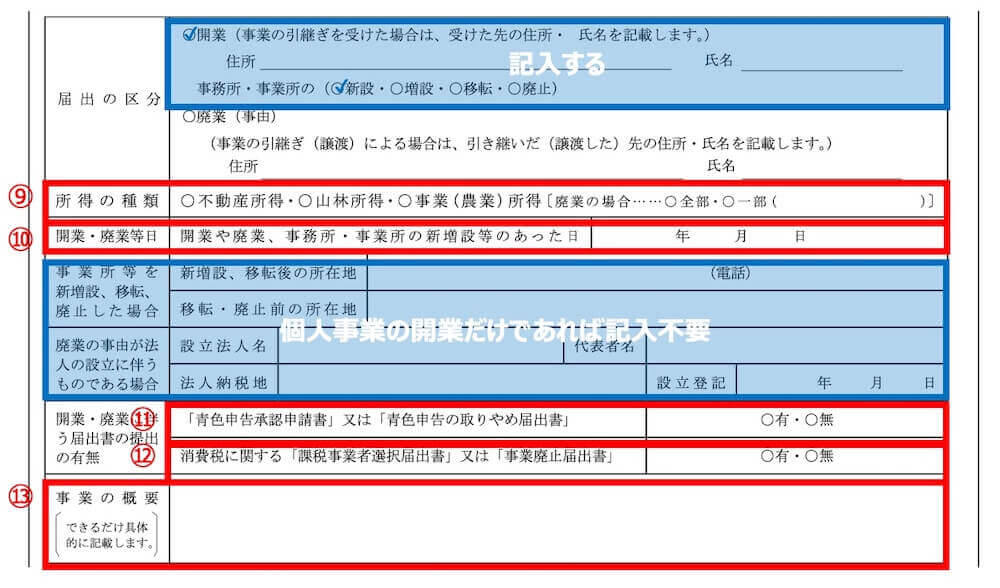

⑨所得の種類(必須)

「不動産所得」「山林所得」「事業(農業)所得」の3つからの選択ですが、フリーランスエンジニアは「事業所得」になります。

他にも不動産投資も始める場合は、「不動産所得」もチェックすることになります。

⑩開業・廃業等日(必須)

開業した日を記載します。細かい規定はないので、自身で「事業を開始した」と判断した日で良いでしょう。

⑪「青色申告承認申請書」又は「青色申告の取りやめ届出書」(任意)

今回は、新規の開業届を想定しているため「有」にチェックをいれます。

「青色申告承認申請書」はあとからでも提出可能ですが、書き方を後述するので一緒に提出してしまいましょう。

⑫消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」(任意)

消費税に関する「課税事業者選択届出書」を提出しない場合は「無」にチェックを付けます。新規の開業届の場合は「無」で良いでしょう。

個人事業主として開業してから、2年目以降に課税売上高が1,000万を超えた場合は消費税を支払う必要がありますが、「消費税課税事業者」の対象になった際に、後からでも対応できます。

消費税の課税対象者の条件は他にもあるので、自分が該当するかどうか微妙な人は国税庁のサイトで確認しておきましょう。

» 参考|売上高が1,000万円を超える場合(消費税について)

⑬事業の概要(必須)

実際に業務する内容を具体的に記載します。

フリーランスエンジニアであれば「システム開発」「Webアプリケーション開発」...etc で良いでしょう。

私の場合は、エンジニア業以外にも不動産投資などもやる関係から、「不動産貸付」「システム開発」「Webサイトの作成・運営・コンサルタント」と3つを書きました。

将来的に事業展開しやすいように、広めに事業を書いた方が良いでしょう。

⑭ 給与等の支払の状況(任意)

家族や従業員に給与を支払う場合に、人数や支払い方法、源泉徴収の有無を記入します。自分ひとりで事業を行う場合は空欄でOKです。

私の場合は、妻を青色専従者にしているため記入をしています。

開業してからしばらく経って家族を従業員にすることも可能なので、提出時点では、そこまで気にしなくても良いでしょう。

従業員を雇う場合、「税額」の欄は、その区分の全員が月給が約8万円までなら「無」、一人でも約8万円を超えていたら「有」を選択します。たとえば「無」として、結果的に税額が発生しても、問題はありません。

ちなみに、従業員を雇って給与を支払うと、源泉徴収が必要になりますので注意してください。

⑮源泉所得税の納付の特例(任意)

こちらは、従業員に給与を支払ったことにより発生する「毎月の源泉所得税の納付」を「年2回にまとめての納付」へ変更できる制度です。

既に従業員を雇うことを決めている方は、絶対に出しておいた良いでしょう。毎月銀行に納付しに行く手間が半年に1回で済みます。

⑯給与支払を開始する年月日(任意)

従業員への給与支払を開始する日を明記します。

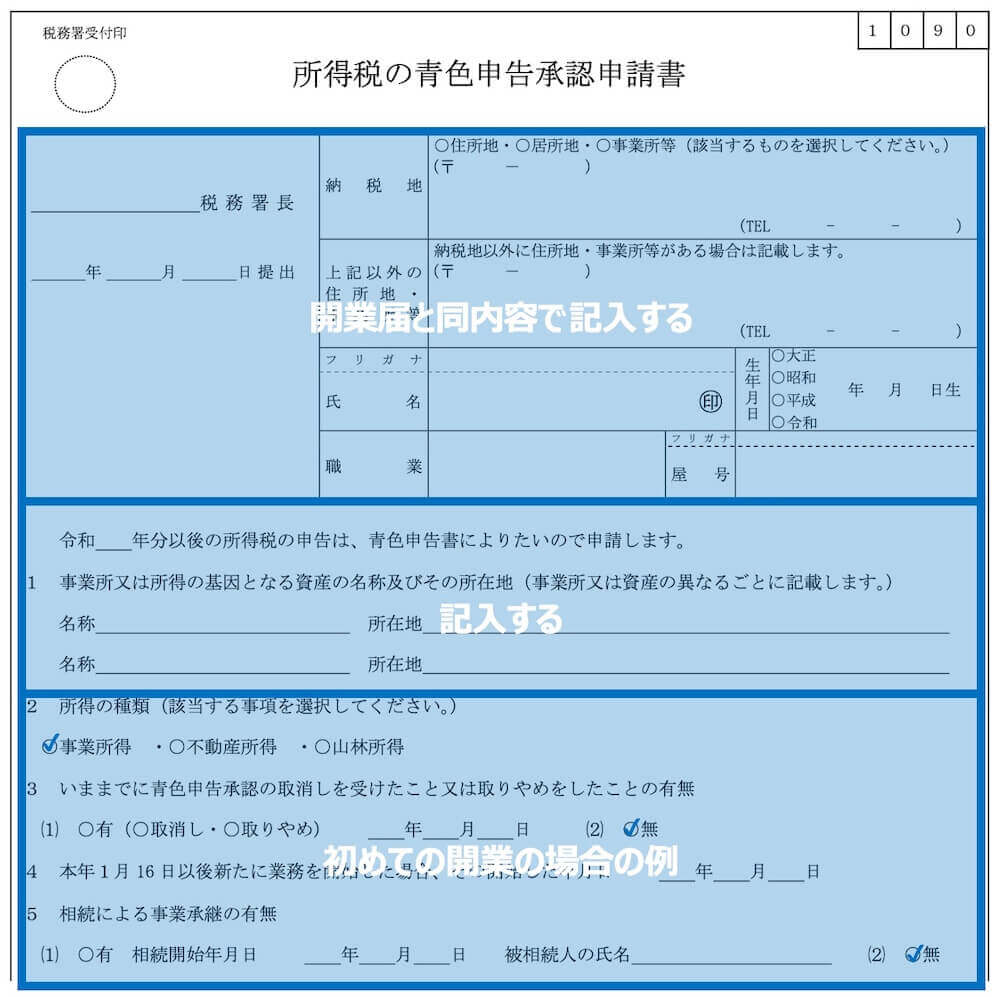

青色申告承認申請書の書き方

繰り返し言及しますが、「開業届」と一緒に「青色申告承認申請書」を提出することをおすすめします。

そもそも、開業届を出す最大のメリットが「青色申告ができる」なので、忘れないうち出したほうが良いです。

青色申告承認申請書の用紙を用意

青色申告承認申請書は次のサイトからダウンロードしてPDFファイルとしてPC入力しても、所轄の税務署で用紙を受け取って手書き入力してもどちらでも構いません。

青色申告承認申請書の各項目の書き方

青色申告承認の各項目の書き方がわからない方は次を参考に書いてみてください。こちらはポイントだけ解説します。

基本的な事項は上記の青枠のところで、開業届を参考に書けば特に困るところは無いでしょう。

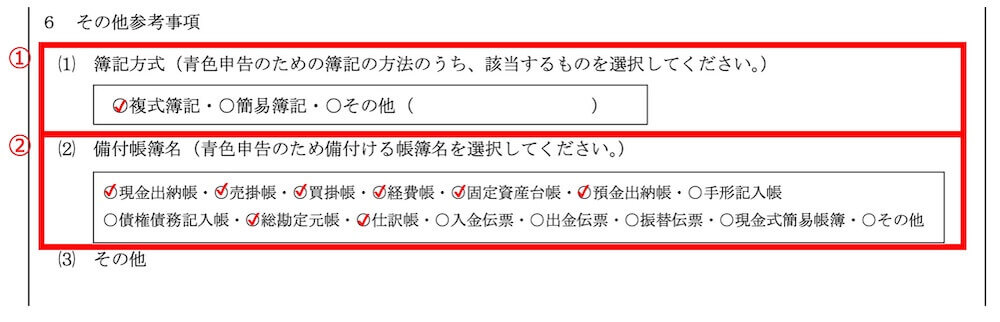

①簿記方式(必須)

青色申告で65万円控除を受けたい場合「複式簿記」、10万円控除の場合は「簡易簿記」を選択します。

フリーランスであれば、税制優遇を限界まで受けるべきなので、「複式簿記」にチェックを入れましょう。

②備付帳簿名(必須)

65万円控除を受けるには、現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳・預金出納帳・総勘定元帳・仕訳帳を選択し、

10万円控除の場合は、現金出納帳を選択します。

フリーランスであれば、税制優遇を限界まで受けるべきなので、前者の帳簿全てにチェックを入れましょう。

まとめ

以上、フリーランスが独立してお金を稼ぐ上で必須の「開業届」を出すメリットと書き方について解説してきました。

また、開業届と同時に「青色申告承認申請書」も提出すると都合が良いため、合わせて解説しています。

手順はさほど難しくもなく税務署に行けば数分程度で終わります。しかも、一回やってしまえば終わりなので、「まだ出せていない」という人は青色申告できずに損しますので、本記事を参考にすぐにでも提出をしましょう。

フリーランスが開業届を出すメリットは…

- 【メリット1】青色申告ができる

- 【メリット2】小規模企業共済へ加入ができる

- 【メリット3】社会的地位を証明できる

開業届を出すことは「個人事業主としての自立宣言」になります。「会社の雇われではなく自分でお金を稼ぐ」という自分自身のメンタルセットになる点が、開業届を出す一番のメリットなのかもしれません。

以上、このブログでは、このように「会社員エンジニアがフリーランス独立して自力でお金を稼げるようになるまで」の役立つ情報を発信し続けていきます。

ではまた!